Die Hinweise, versteckt lediglich durch die Vielzahl der Fragmente, die wir jeden Tag wahrnehmen und als relevant oder irrelevant einstufen müssen, waren offen sichtbar. Das vermittelt The Big Short – ein Film über die Wallstreet-Trader, die der Immobilienblase von 2007 auf die Schliche kamen: ein riesiges Kartenhaus, sich selbst bestätigend und zusammengehalten von den Eigeninteressen der Spieler.

Dieses Gefühl des Hätte-wissen-müssens ist nach dem Ereignis so natürlich wie trügerisch: Hätte man wirklich wissen können, dass die Beziehung in die Brüche geht? War es tatsächlich abzusehen, dass das Internet sich so stark in allen Lebensbereichen durchsetzt? Im Nachhinein betrachtet fallen uns „die Schuppen von den Augen“ – warum also nicht vorher?

Weil unsere Art zu Denken darauf ausgelegt ist, unserem Weltbild gerecht zu werden und gerne Störfaktoren ignoriert, besonders wenn sie langfristig sind und das Kollektiv betreffen. Außerdem sind wir nicht gut darin, in Fakten zu denken, sondern nutzen lieber das faule schnelle Denken mithilfe von Assoziationen und Erfahrungsmustern. Das sind keine guten Voraussetzungen für Zukunftsprognosen.

Leider geht es in diesem Artikel um Fakten für ein sehr langfristiges Ereignis, welches das Kollektiv betrifft. Und trotzdem lohnt es diesen Artikel zu lesen, denn das Kartenhaus ist unser zukünftiger Wohlstand.

Grundsätzlich geht es darum: Der Konsens einer sozialen Marktwirtschaft beruht darauf, dass wer hart arbeitet, ein gewisses Vermögen aufbauen und gut für das Alter vorsorgen kann. Auch wenn es einen starken Anreiz geben soll, möglichst produktiv zu sein, beinhaltet das auch für weniger fleißige oder intelligente Menschen solidarisch einen Beitrag zu entrichten. Dabei vertraut die junge Generation auf die Folgende, denn sie zahlt die meisten Beiträge, um später im gleichen Maße Unterstützung zu erhalten. Dieser Generationenvertrag funktioniert nicht mehr und ist sehr gefährlich für uns als Gesellschaft und für den Wohlstand großer Teile unserer Generation.

Schuld daran sind drei Entwicklungen. Der Wandel zu einer Gesellschaft mit mehr alten als jungen Menschen lässt den Generationenvertrag unter der Last zusammenbrechen. Bevor es jedoch soweit ist, bezahlt die aktuelle Generation so hohe Beiträge wie nie, nur um später leer auszugehen. Der Wandel zu einer Wirtschaft mit geringen Wachstumsraten und negativen Zinsen macht es unmöglich wie früher Vermögen aufzubauen – das war allerdings Plan B für die Rentenvorsorge. Allerdings wird der jungen Generation der Aufbau von zusätzlichem Vermögen überhaupt schwer gemacht: Zwar sind die Einkommen in den letzten dreißig Jahren statistisch gesehen stark gestiegen, aber die Einkommen der jungen Generation sind davon weitgehend ausgenommen. Die Einkommen sind ungerecht verteilt, die Wohlstandsbildung nicht möglich und die Rente im besten Fall zu gering.

Das Rentenproblem

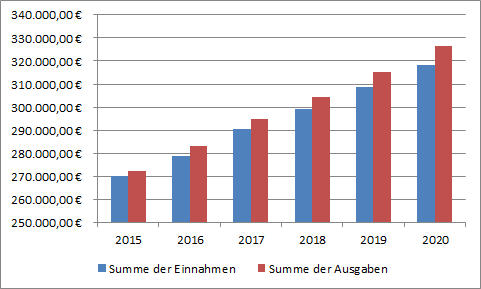

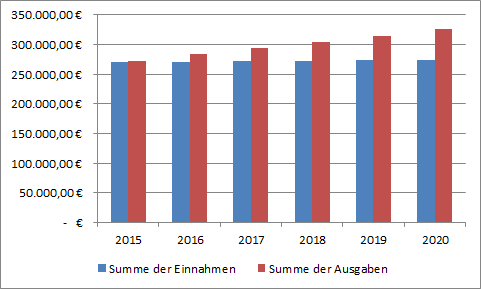

Aber alles der Reihe nach. Zuerst mal ist da die Deutsche Rentenversicherung. Sie verwaltet die deutschen Renten und hat öffentlich einsehbar und einfach verständlich ihre Prognose für die nächsten fünf Jahre aufgestellt. Die Prognose sieht ziemlich düster aus. Die Rentenausgaben steigen planmäßig bis 2020 um 54 Mrd. Euro auf 326 Mrd. Euro Rentenzahlungen pro Jahr an. Das sind 54 Mrd. Euro Mehrausgaben pro Jahr. Um das in Relation zu setzen: Würde man BMW verkaufen und den Erlös für die Renten verwenden – man hätte kein ganzes Jahr finanziert. 54 Mrd. Euro ist etwas weniger als die gesamten Schulden, die Deutschland mittel- und unmittelbar an Griechenland vergeben hat.

Diese Entwicklung hat zuerst zur Folge, dass die Nachhaltigkeitsreserve abgeschmolzen wird. Von anfänglich 33 Mrd. verschwindet der Gegenwert der Deutschen Bank aus der Reserve für ein weiter anschwellendes jährliches Negativergebnis der Rentenkasse. Nach fünf Jahren sind nur nur noch 7 Mrd. Euro übrig. Es geht ans Eingemachte.

Eigentlich ist die Rente ein geschlossener Kreislauf: Arbeitnehmer zahlen während ihrer Berufstätigkeit einen Anteil an die Senioren, damit sie später die gleiche Behandlung von ihrer Tochtergeneration erfahren. Deswegen spricht man vom Generationenvertrag. Tatsächlich zahlt der Bund seit Bestehen einen Zuschuss ein. Allerdings wurde der schon 1998 über einen zusätzlichen Bundeszuschuss über die Mehrwehrtsteuer querfinanziert. Ein Jahr später kam ein Erhöhungsbeitrag über die Ökosteuer hinzu. Die heutige Generation schafft die Finanzierung über den gleichen Anteil am Lohn also nicht mehr. Insgesamt trägt der Bund 62,4 Mrd. Euro bei – das macht fast 20 Prozent des gesamten Bundeshaushaltes aus.

Die Rentenversicherung plant in den nächsten fünf Jahren einen Verlust von 30 Mrd. Euro und Ausgleichszahlungen vom Staat in Höhe von 145 Mrd. Euro ein. Auch wenn der Chef der Rentenversicherung, Alexander Gunkel, zurecht betont, dass die Beitragssätze recht konstant waren, zuletzt sogar fielen. Auch die Staatsstütze war schon mal höher – nämlich zu Ludwig Erhards Zeiten. Er sagt aber auch: „Die Zeiten einer reichlichen Nachhaltigkeitsrücklage werden Ende des Jahrzehnts vorbei sein“, was für einen Spitzenbeamten schon sehr deutlich ist. Warum dann nicht jetzt schon die Beiträge erhöht werden, verrät Herr Gunkel nicht.

Die Prognose zeigt, wo die Reise hingeht – der arbeitende Teil zahlt mehr und der verrentete Teil bekommt weniger. Damit das rechtlich überhaupt legal ist, wurde die Mindest- und Maximalgrenze vom Gesetzgeber angepasst.

Individuell hat das krasse Folgen: Einer der wenigen prominenten Artikel zu dem Thema in der Süddeutschen Zeitung rechnet vor: In 25 Jahren ist mit einem Rentenniveau von 39 Prozent zu rechnen – mit einem in Deutschland durchschnittlichen Bruttolohn von 2.665 Euro bleiben also 1.145 Euro. In 25 Jahren muss der Autor dieses Artikels, wie manche seiner Leser, allerdings noch 15 Jahre arbeiten.

Das Planmodell ist für die junge Generation sehr negativ – lebenslang rekordhohe Beitragszahlungen, nur um später so wenig rauszubekommen wie noch nie. Denn die Ausgaben kommen dank des demografischen Wandels sicher, ob die Einnahmen so jedoch kommen, ist abhängig von der Beschäftigung und damit bei uns Exportweltmeistern von der Konjunktur der Weltwirtschaft.

Die Voraussetzung dafür, dass die Prognose der Rentenversicherung eintritt, sind zusätzliche Einnahmen von 48.148 Millionen Euro jedes Jahr bis 2020. Davon sollen 12 Mrd. Euro durch zusätzliche Steuereinnahmen kommen und fast 36 Mrd. durch steigende Sozialbeiträge. Die grundlegenden Annahmen hätte man sich auch in der Halbzeitpause des letzten WM-Finales bei einem Bier überlegen können: Vollbeschäftigung und trotzdem weiter sinkende Arbeitslosenzahlen konstant über fünf Jahre, dabei steigende Einkommen von 3 Prozent jedes Jahr, ebenfalls konstant über den Zeitraum. Ein Sommertraum.

Fünf Jahre Vollbeschäftigung bei stetig steigenden Löhnen als Szenario zu wählen ist gelinde gesagt gewagt. Allein schon eine stagnierende wirtschaftliche Lage wäre katastrophal für die Rentenausgaben. Kommt es durch eine erneute Weltwirtschaftskrise zur Rezession, steht ein monströser Fehlbetrag in der Bilanz. Wie soll die Deutsche Rentenversicherung einen Fehlbetrag von über 60 Mrd. Euro jährlich ausgleichen? Zusätzlich zum bereits bestehenden Zuschuss von über 60 Mrd. Euro. Zum Vergleich: Jährlich steht dem Bund zur Finanzierung seiner Aufgaben von Bildung über Wehrausgaben bis eben zu Rentenzahlungen 317 Mrd. Euro zur Verfügung.

Herr Gunkel von der Deutschen Rentenversicherung ist da ein wenig diplomatischer, wenn es um den Plan seiner Dienstherrin geht. Über die Mehreinnahmen durch die aktuell gute Konjunktur sagt er: „Diese günstige Situation wird auf Dauer, das wissen wir, nicht anhalten können. In den nächsten Jahren wird die Rentenversicherung auf der Ausgabenseite unter Druck geraten. Die Dynamik der Entwicklung der Einnahmen wird dahinter zurückbleiben.”

Das Zinsproblem

Kommen wir zum zweiten Problem: den niedrigen Zinsen. Das Problem mit der Rente ist nicht neu. Die Bundeszentrale für politische Bildung sagte vor zehn Jahren, dass sich jetzt nur Probleme verschärfen, die sich in den letzten 35 Jahren angebahnt haben. Etwas geändert werden sollte um die Jahrtausendwende mit dem Ziel „die Rentenversicherung auch langfristig für die jüngere Generation bezahlbar zu erhalten und ihr im Alter einen angemessenen Lebensstandard zu sichern“ – was ja erstmal nicht schlecht klingt. Praktisch bedeutete das aber den Ausstieg aus der Solidarität zwischen den Generationen und einen Einstieg in die Altersvorsorge über private Sparverträge – die sogenannte Riester-Rente.

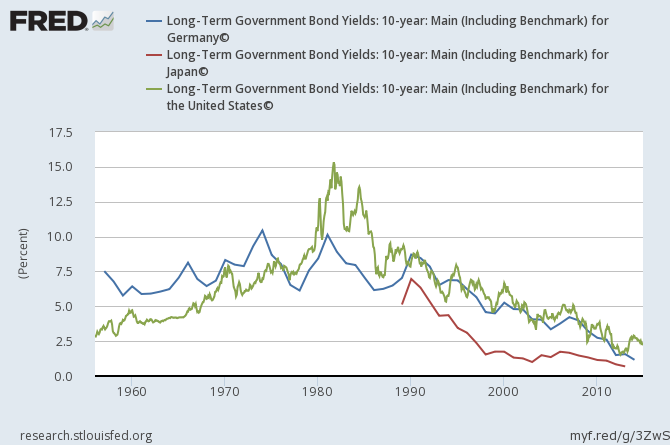

Es gibt einige Einwände gegen die Riester-Rente. Ein wichtiger ist, dass gerade arme Menschen nichts beiseite legen und damit nicht von der Förderung profitieren. Allerdings funktioniert seit einiger Zeit die kapitalgedeckte Vorsorge für niemanden mehr, denn sie wurde zu einer Zeit entworfen, als 4 Prozent Verzinsung pro Jahr wirklich sehr konservativ gerechnet war. Ein Welt-Artikel über das „unaufhaltsame Scheitern der privaten Altersvorsorge“ zitiert Bert Rürup: „Spätestens seit Beginn der Nullzins-Ära zeigt sich immer häufiger, dass die ohnehin gesunkenen Renditen durch hohe Vertriebs- und Beratungskosten aufgezehrt werden.“

Die Entwicklung der Zinsen ist ein globaler Trend in Ländern mit hohem Wohlstandslevel. Dabei gibt es schon negative Vorreiter – Japan erfährt seit fast 20 Jahren, was der demografische Wandel und die anhaltend geringen Zinsen in der Gesellschaft verändern.

Das Einkommensproblem

Ein weiterer ist die Ungleichverteilung der Einkommen zwischen den Generationen – also der Möglichkeit überhaupt erst durch Arbeit Wohlstand aufzubauen. Auch hier zeichnet sich ein gewaltiger Umbruch ab: War es bisher in der Menschheitsgeschichte so, dass die Alten die Jungen unterstützt haben, kehrt sich dieser Trend in den reichen Ländern um. Obwohl die ältere Generation reicher sei, schreibt The Economist, fließen mehr Ressourcen von der jungen zur alten Generation.

Der Guardian drückt es drastischer aus und spricht vom ökonomischen 30-Jahre-Betrug an der jungen Generation. In der industrialisierten Geschichte sei es das erste Mal abgesehen von Zeiten des Krieges und Naturkatastrophen, dass das Einkommen so stark gegenüber dem Rest der Gesellschaft zurückgegangen ist. Seit 2008 sind die Reallöhne der jungen Generation in Deutschland nominal gefallen. In Italien und den Vereinigten Staaten hat sich sogar in den letzten 30 Jahren nicht viel getan.

Die junge Generation, unsere Generation, wird es schwerer haben, Vermögen durch Arbeit zu verdienen, sie wird ihr Vermögen durch Sparen nicht sonderlich vermehren können und sie kann sich auf die Rente nicht verlassen. Aber wenn die Hinweise so offensichtlich sind, warum ändert dann niemand etwas? Müssten uns die Schuppen von den Augen fallen? Und wenn ja, was hindert uns daran?

Zum einen ist die Rente ziemlich weit weg. Wer in 40 Jahren in Rente geht, der grübelt nicht über die Lebensqualität seines 70-jährigens zukünftigen Ichs, wenn sein heutiges gerade die Miete zusammenkratzen muss. Außerdem ist es kein individuelles Problem, sondern ein kollektives – jemand wird schon was machen, ich kann jedenfalls nichts dran ändern. Das Problem ist ein giftiges langfristiges politisches Problem. Es ist ein Kartenhaus, das von dem Anreiz der Spiele zusammengehalten wird – auch von unserem fehlenden Anreiz uns damit auseinanderzusetzen.

Für einen rationalen Politiker ist es ein einfaches theoretisches Spiel: Um das Problem zu lösen, müssten jetzt Maßnahmen getroffen werden, die für die ältere Generation direkt unangenehm wären, ob es jetzt Rentensenkung, Beitragserhöhung oder eine Art der Umverteilung ist. Die Rentnergeneration hat nicht nur die Eigenschaft, dass sie relativ gesehen häufiger zur Wahl geht, sie ist auch noch nominal zahlreicher und kann ihren politischen Willen nicht erst seit Stuttgart21 lautstark äußern. In einer Demokratie im demografischen Wandel sind Politiker auf die Unterstützung dieser Gruppe angewiesen. Die betroffene junge Generation erkennt aber momentan das Problem nicht oder äußert keinen politischen Protest und erfährt den spürbaren Vorteil erst in 35 Jahren. Solange die Probleme also nicht akut werden, bietet es sich stark an, das Problem an die Nachfolgerin weiterzugeben. Bloß – wenn die Probleme dann akut sind, kann die Politik nichts mehr ändern.

Es ist aber im Interesse aller etwas zu ändern. Denn eine strukturelle Diskriminierung der jungen Generation schadet der gesamten ökonomischen und gesellschaftlichen Entwicklung – das Talent einer ganzen Generation wird verschwendet. „Eine Rentenversicherung, die sich im Umlageverfahren finanziert, basiert letztendlich auf dem Vertrauen der Bevölkerung in die Stabilität des Systems. Dieses Vertrauen gilt es zu bewahren“, sagt der Chef der Rentenversicherung. Der Generationenvertrag ist aber zum großen Leerverkauf auf unsere Generation geworden. Er ist der „big short“, die Wette gegen unsere Generation. Es ist Zeit diese Wette zu stoppen – solange wir es noch können.

Oh je, was für ein Unfug. Egal wie, immer müssen die jeweils Erwerbstätigen für die jeweiligen Nichterwerbstätigen finanziell aufkommen. Wenn es kapitalgedeckt läuft, dann nur über den Umweg, dass erst ein Teil der durch Arbeit produzierten Wertschöpfung als Kapitaleinkommen angeeignet wird und daraus die Älteren finanziert, anstatt direkt durch Umlage. Daran ist nichts besser, es ist nur teurer für die Erwerbstätigen und damit schlechter, weil zusätzliche viele höhere Verwaltungskosten und Profitabzüge abgehen (über 10% bei privater Rentenversicherug gg. 1,7% bei der gesetzlichen Rente), die die die Arbeitenden finanzieren müssen, ohne dass sie bei den Älteren ankommen.

http://wipo.verdi.de/publikationen/++co++6bc94ece-ad72-11e6-9149-525400423e78

http://www.sozialpolitik-portal.de/rente

Lieber Herr Krämer, danke für Ihren Kommentar. Ich glaube Sie missverstehen mich – ich plädiere nicht für eine kapitalgedeckte Individualvorsorge (ich würde noch hinzufügen, dass sie nicht nur teurer ist, sondern auch von denen, die sie am nötigsten hätten, nicht genutzt wird). Für meine Generation wäre es gerecht, wenn die Rente aus der Einkommens- und Kapitalsteuer gezahlt wird. Gerne auch bei einer Anpassung auf einen einheitlichen Steuersatz, der von der Einkommensart unabhängig ist.

Sehr geehrter Herr Leithoff, das wird aus dem Text nicht deutlich. Ob die Erwerbstätigen via Rentenbeiträge oder via Steuern die Renten zahlen scheint mir in Bezug auf die Aussagen in Ihrem Text keinen grundlegenden Unterschied zu machen. Ob das gerechter wäre kann man auch bestreiten, m.E. ist ein Zusammenhang zwischen den Beitragszahlungen im Erwerbsleben und der Höhe der späteren Rente zwar ergänzungsbedürftig um zu geringe Renten oder unnötig hohe zu vermeiden, aber grundsätzlich gerechter und vermittelbarer als wenn es diesen Zusammenhang nicht gäbe.

Lieber Herr Krämer,

das macht meiner Meinung nach einen großen Unterschied – denn bei Steuern greift die Beitragsbemessungsgrenze nicht und auch Einkünfte aus Kapitalerträgen werden herangezogen. Der demografische Wandel hat viele Erbschaften und immer weniger Erben zur Folge – dieses Einkünfte sollten mithelfen, den Wandel zu finanzieren.

Damit ist aber nichts über die Bemessung der Rentenhöhe gesagt. Denn das sollte natürlich leistungsgerecht sein – wer mehr einzahlt, soll auch entsprechend mehr herausbekommen. Natürlich unter Berücksichtigung von Mindest- und Zuschussrenten. Gerecht und unmittelbar sind beide Modelle gleichermaßen.

Lieber Herr Leithoff, mir erscheinen da Konzepte, alle Erwerbstätigen in die Rentenversicherungn einzubeziehen und dann evt. auch die Bemessungsgrenze auf-oder erheblich anzuheben nahliegender. Dabei dürften dann die Rentenansprüche aus den hohen Beiträgen nicht in entspreched höheren Renten ansprüchen münden. Auch ein höherer Steuerzuschuss wäre sehr sinnvoll. Zur Finanzierung hohe Einkommen, Kapitaerträge, große Vermögen und Erbschaften stärker heranzuziehen. Das ist ein steuerpolitische Vorstellung, die leider auf große Widerstände der Reichen und Unternehmer stößt, haben wir letztes Jahr bei der Erbschaftsteuerreform gesehen, auch dazu einiges auf wipo.verdi.de . Das sind Differenzen im Einzelnen. Aber begründen m.E. nicht was Sie an überzogener und teils schiefer Kritik an der GRV in ihrem Text geäußert haben.